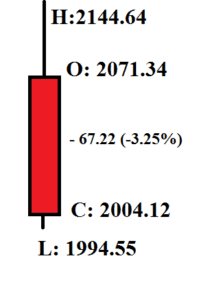

در این هفته در طلا اتفاقات عجیبی رخ داد از سقف تاریخی تا ریزش 67 دلاری

طلا در هفتهای که گذشت

روز یکشنبه، با بروز برخی ناآرامیها در دریای سرخ، که به بحرانی گسترده در خاورمیانه تبدیل شده بود، نگرانیهایی نسبت به درگیری اسرائیل و حماس زنده شد. پس از آن، همزمان با واکنش بازارها به تشدید تنشهای ژئوپلیتیکی، معاملات طلا با یک شکاف صعودی عظیم بازگشایی شد و در اوایل جلسهی آسیایی روز دوشنبه به بالاترین سطح خود نزدیک به 2150 دلار رسید. افزون بر آن، در پی افزایش رکورد، اصلاح عمیقی در طلا (XAU/USD) استارت خورد و به این ترتیب، این جفت ارز در محدودهی منفی نزدیک به 2030 دلار بسته شد.

در روز سه شنبه، دادههای چین حکایت از بهبود PMI خدمات Caixin از 50.4 به 51.5 در ماه نوامبر داشت. به علاوه، اداره آمار کار ایالات متحده (BLS) گزارش داد که تعداد فرصتهای شغلی از 9.3 میلیون در ماه سپتامبر، به 8.7 میلیون نفر در آخرین روز کاری اکتبر کاهش یافته است. اما PMI خدمات ISM وضعیت مثبتی داشت و از 51.8 در ماه اکتبر به 52.7 در ماه نوامبر افزایش یافت که نشاندهندهی شتاب در رشد فعالیتهای تجاری در بخش خدمات است. از سوی دیگر، بازده اوراق قرضهی 10 ساله خزانهداری ایالات متحده پس از انتشار دادههای متناقض ایالات متحده، بیش از 2 درصد کاهش یافت و به طلا XAU/USD کمک کرد تا جای پای خود را پیدا کند.

اما در روز چهارشنبه، بنا به اعلام دادههای پردازش خودکار (ADP) اشتغال در بخش خصوصی ایالات متحده در ماه نوامبر 103000 افزایش یافته است. البته این میزان کمتر از اجماع 130000 بازار بود. اگرچه جو بازار ریسکگریز به دلار آمریکا (USD) اجازه داد تا علیرغم دادههای نهچندان مطلوب اشتغال، در برابر رقبای خود انعطافپذیر بماند، اما با ادامهی روند کاهشی بازدهی آمریکا، مسیر نزولی طلا محدود باقی ماند.

دلار و طلا

همچنین براساس گزارش اداره کل گمرک جمهوری خلق چین در روز پنجشنبه، مازاد تجاری چین از 56.53 میلیارد دلار به 68.39 میلیارد دلار در نوامبر افزایش یافته است. واردات سالانه نیز در مدت مشابه 0.6 درصد کاهش یافت. در پی انتشار این گزارش، طلا توانست جایگاه خود را حفظ کند و نزدیک به 2030 دلار بسته شد، با این حال، عملکرد در بازارهای مالی پیش از انتشار گزارش شغلی مورد انتظار آمریکا در نوامبر در روز جمعه، متلاطم باقی ماند.

و اما مطابق با گزارش ماهانه BLS، حقوق و دستمزد غیرکشاورزی در ماه نوامبر 199000 افزایش یافته است که این میزان به دنبال افزایش 150000 در ماه اکتبر، و بهتر از انتظار 180000 بازار بود. علاوه بر این، نرخ بیکاری از 3.9 درصد در اکتبر به 3.7 درصد کاهش یافت.

بازده اوراق قرضهی 10 ساله خزانهداری ایالات متحده نیز رشد کرد و پس از نشر دادههای بازار کار، از 4.2 درصد فراتر رفت و طلا (XAU/USD) را وادار کرد تا به زیر 2010 دلار عقب نشینی کند.

آنچه مسلم است طلا به طور قابل توجهی نسبت به دادههای ایالات متحده و نمودار نقطهای فدرال رزرو واکنش نشان میدهد.

با نگاهی رو به جلو، فعالان بازار، رویدادهای کلان اقتصادی را هفتهی آینده را در کانون توجه قرار خواهند داد.

به علاوه، دادههای شاخص قیمت مصرفکننده (CPI) برای ماه نوامبر در روز سه شنبه منتشر میشود که البته در ماه اکتبر، این شاخص بدون تغییر بوده است. بدیهی است که اعداد و ارقام نامطلوب در این دادهها، میتواند با واکنش اولیه روی دلار (USD) سنگینی کرده و مسیر رشد طلا (XAU/USD) را هموار کند. در کنار این دادهها، سرمایهگذاران باید به شاخص CPI اصلی نیز توجه کنند که انتظار میرود برای دومین ماه متوالی 0.2٪ افزایش یابد. البته رقم 0.4٪ یا بالاتر میتواند برای یافتن تقاضا به دلار کمک کند.

CPI

با نگاهی رو به جلو، در روز چهارشنبه، فدرال رزرو ایالات متحده تصمیم خود را در مورد نرخ بهره اعلام، و خلاصه اصلاحشدهی پیشبینیها (SEP) را منتشر خواهد کرد که به اصطلاح طرح نقطهای نامیده میشود که برای دانستن زمان تغییر سیاست در مرکز توجه فعالان بازار خواهد بود.

گفتنی است SEP سپتامبر نشان داد که پیشبینیهای سیاستگذاران حاکی از افزایش ۲۵ واحدی بیشتر نرخ بهره در سال جاری و کاهش ۵۰ واحدی نرخ بهره در سال ۲۰۲۴ است. در این مرحله، اگر فدرال رزرو تصمیمی برای بدون تغییرماندن نرخ بهره نداشته باشد، در 5.25٪ الی 5.5٪ رشد شگفتانگیزی خواهد داشت.

برای هفتهی پیش رو منتظر چه دادههایی باشیم؟

روز پنجشنبه، بانک مرکزی اروپا (ECB) و بانک انگلستان از تصمیمگیری پیرامون سیاست پولی خبر خواهند داد. در صورتی که بانک مرکزی اروپا و بانک مرکزی آمریکا لحن محتاطانهتری نسبت به فدرال رزرو در مورد تغییر سیاست در سال 2024 اتخاذ کنند، سرمایهگذاران میتوانند به واگرایی سیاستها بیندیشند. در این سناریو، یورو/دلار (EUR/USD) و پوند/دلار (GBP/USD) میتوانند مسیر صعودیتری را در پیش بگیرند و علاوه بر آن، فشار فروش گسترده پیرامون دلار (USD) نیز پشتیبان طلا XAU/USD خواهد بود. اما در عوض، سورپرایزهای غیرمنتظره از سوی بانک مرکزی اروپا و BoE میتواند دلار را بیشتر افزایش دهد و بر این جفت تاثیر بگذارد.

و اما در ادامهی مسیر، نظرسنجی اولیه PMI تولید S&P Global در روز جمعه منتشر خواهد کرد که البته سرمایهگذاران احتمالاً هنگام ارزیابی نتایج بانک مرکزی، توجه چندانی به این گزارش نخواهند داشت.

مطابق با گزارش ابزار CME گروه نظارت بر نرخ فدرال، بازارها در حال حاضر با احتمال نزدیک به 60 درصد بر این باورند که فدرال رزرو تا اوایل ماه مارس، سیاست نرخ خود را تا 25 bps کاهش دهد. در صورتی که SEP تجدیدنظر شده به کاهش 100 واحدی در ثانیه یا بیشتر اشاره کند، بازدهی ایالات متحده میتواند کاهش یابد و طلا XAU/USD حرکت صعودی خود را امتداد دهد.

از سوی دیگر، عدم تغییر در انتظارات نرخ در سال 2024 میتواند تاثیری معکوس داشته باشد و منجر به تقویت دلار شود. گذشته از این، آخرین کنفرانس مطبوعاتی سال جاری جروم پاول، رئیس فدرال رزرو نیز میتواند بر عملکرد طلا (XAU/USD) تأثیر بگذارد. اغلب بر این باورند که پاول احتمالاً در برابر انتظارات بازار برای تغییر سیاست اولیه در سال 2024 عقب نشینی خواهد کرد. با این وجود، در سایهی رویکرد وابسته به دادهی فدرال رزرو، چنین لحنی نباید تعجبآور باشد.

قیمت طلا یکشنبه گذشته به بالاترین رقم این فلز گرانبها در تاریخ معاملاتش رسیده بود که اکنون ۱۵۰ دلار کمتر از ان قیمت است.

اما فلز زرد در معاملات آخرین روز بازارهای جهانی به علت تقویت ارزش دلار و سوددهی اوراق قرضه خزانهداری آمریکا نزدیک به ۲۴ دلار کاهش یافت.

به دنبال انتشار گزارش فرصتهای شغلی آمریکا که قویتر از انتظار بود و پیشبینی تاجران برای کاهش نرخ بهره در ماه مارس را تضعیف کرد، اونس جهانی کاهش یافت و به زیر ۲ هزار دلار سقوط کرد. اما در نهایت بازار با قیمت هر اونس 2005 دلار بسته شد.

چشم انداز شورای جهانی طلا در سال ۲۰۲۴ تنها ۵ تا ۱۰ درصد احتمال سناریوی اقتصادی را میبیند که بر قیمت طلا فشار نزولی وارد کند. شورای طلا پیشبینی میکند که برعکس، یک فرود اقتصادی ملایم یا سخت از قیمت طلا حمایت میکند و سناریوی دوم احتمالاً طلا را «بهطور قابل توجهی بالاتر» میبرد.

این پیشبینی نشان میدهد که افزایش اخیر قیمت طلا ممکن است قدرت را حفظ کند. قیمت طلا، بر اساس قراردادهای آتی برای تحویل در دسامبر، در اول دسامبر به بالاترین حد خود یعنی ۲۰۷۱ دلار در هر اونس رسید و در هفت هفته از هشت هفته گذشته افزایش یافته است.

قیمت طلا در سال جاری از ادامه خریدهای بانک های مرکزی سود برده است زیرا سرمایه گذاران در دو سال گذشته به طور فزایندهای به طلا به عنوان محافظ تورم روی آوردهاند.

بانکهای مرکزی در سه ماهه سوم سال تا به امروز ۸۰۰ متریک تن طلا خریداری کردند. این نشاندهنده افزایش ۱۴ درصدی نسبت به مدت مشابه سال گذشته است که خرید سالانه بانک مرکزی در نهایت به ۱۰۸۱ تن رسید.

طبق گزارش رویترز، تورم در اکثر اقتصادهای جهانی تعدیل شده است و سرمایهگذاران به طور فزایندهای پیش بینی میکنند که فدرال رزرو در نیمه اول سال ۲۰۲۴ نرخ بهره را کاهش دهد. به احتمال زیاد نرخهای پایین تر باعث کاهش بازده اوراق میشود. کاهش بازده اوراق قرضه در هفتههای اخیر در واقع به افزایش رشد طلا کمک کرده است.

تاجران منتظرند تا نتیجه نشست فدرال رزرو در ۱۲ و ۱۳ ماه دسامبر هستند که در مورد نرخ بهره سال آینده تصمیمگیری میکنند.

در حالی که به طور گسترده انتظار میرود بانک مرکزی در جلسه هفته آینده خود نرخها را متوقف کند، چشمانداز آن در مورد سیاستهای پولی، به ویژه در مورد زمانی که قصد دارد کاهش نرخها را آغاز کند، نامشخص است. شرط بندیها مبنی بر اینکه فدرال رزرو میتواند تا مارس ۲۰۲۴ نرخ بهره را کاهش دهد، نقطه کلیدی حمایت از قیمت طلا در اوایل هفته گذشته بود.

با این حال، فلز زرد ممکن است در ماه های آینده برای قدرت بیشتر آماده شود، به خصوص اگر نرخ بهره کاهش یابد و شرایط اقتصاد جهانی بیشتر بد شود.

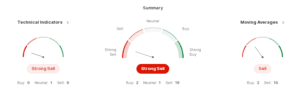

از منظر تکنیکالی اگر بخواهیم به طلا نگاهی داشته باشیم،

احتمالا بازار در هفته پیش رو منفی خواهد بود چرا که فشار فروش همچنان در بازار هست